A decorrere dal 1° gennaio 2022, attraverso la Legge di Bilancio per il 2022 (Legge 234 del 30 dicembre 2021), viene modificato il sistema di tassazione, rimodulando sia le aliquote IRPEF sia gli scaglioni di reddito per il calcolo dell’imposta lorda, revisionando le detrazioni spettanti per tipologia di reddito, nonché modificando la disciplina del trattamento integrativo (di cui all’art 1 del DL 3/2020).

Nuove Aliquote e Nuovi Scaglioni IRPEF

- Per i redditi fino a 15.000 € resta l’aliquota fiscale del 23%

- Oltre 15.000 € e fino a 28.000 € l’aliquota scende al 25%

- Oltre 28.000 € e fino a 50.000 € nuovo scaglione e nuova aliquota al 35%

- Oltre 50.000 € aliquota al 43%.

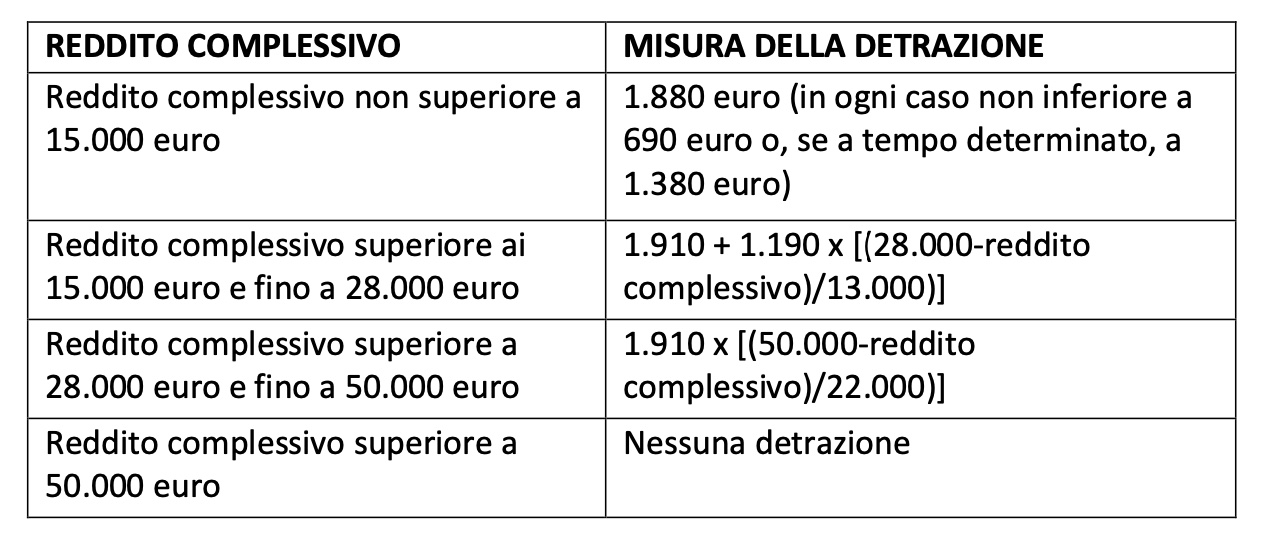

Nuove Detrazioni da lavoro dipendente

Il taglio delle aliquote è accompagnato da una revisione delle detrazioni sul lavoro dipendente, che vede ampliare lo scaglione con diritto alla detrazione massima, pari a 1.880 € e raddoppiare il secondo e terzo scaglione, a 1.910 € (rapportato al reddito), secondo il seguente schema:

La detrazione, come sopra calcolata, viene aumentata di 65 € se il reddito complessivo è tra 25.000 € e 35.000 €. Tale importo è inteso quale correttivo in aumento alle detrazioni precedentemente riproporzionate e deve essere corrisposto per intero nel corso dell’anno, senza effettuare alcun ragguaglio al periodo di lavoro nell’anno.

Decontribuzione 2022

Solo per l’anno 2022 e solo per i redditi imponibili fino a 35.000 € (2.692 € mensili) verrà applicata una riduzione dello 0,8% sui contributi previdenziali.

Trattamento integrativo

Viene modificata la disciplina del trattamento integrativo di cui all’art. 1 del DL 3/2020. Viene, inoltre, abolita la “ulteriore detrazione” per redditi tra 28.000 e 40.000 euro (abrogato art. 2 del DL 3/2020).

A partire da gennaio, per i redditi fino a 15.000 € lordi annui, vi sarà un “trattamento integrativo” in busta paga pari a 100 € mensili (come avveniva già nel 2021).

Per i redditi da 15.000 a 28.000 €: il trattamento integrativo spetta solo se l’imposta lorda dovuta è inferiore alla somma delle detrazioni spettanti (sotto riportate), e risulta pertanto incapiente ai fini del recupero fiscale delle spese detraibili effettuate.

In questo caso, «il trattamento integrativo è riconosciuto per un ammontare non superiore a 1.200 euro, determinato in misura pari alla differenza fra la somma delle detrazioni e l’imposta lorda.

Le detrazioni di cui si parla sono:

- detrazioni per carichi di famiglia;

- detrazioni lavoro dipendente,

- prestiti e mutui agrari,

- mutui acquisto prima casa,

- spese sanitarie,

- mutuo costruzione prima casa,

- detrazioni per ristrutturazioni edilizie ed efficientamento energetico.

Con l’eccezione delle prime due voci (detrazioni per carichi di famiglia e detrazioni lavoro dipendente), in tutti gli altri casi le detrazioni si calcolano esclusivamente per le spese sostenute fino al 31 dicembre 2021.

Impatto in busta paga

Come vedremo negli esempi che seguono un dipendente che percepisce uno stipendio da 30.000 euro l’anno con la riforma IRPEF risparmia, in busta paga, circa 84 € di tasse.

Chi guadagna 50.000 euro si ritroverà, invece, un risparmio fiscale di circa 739 €.

Tutto questo nonostante le aliquote e le detrazioni siano state tagliate soprattutto per chi guadagna meno. Come mai? La riforma incamera il Bonus IRPEF degli scorsi anni.

La riforma IRPEF ha voluto riequilibrare una situazione più generale con un processo iniziato negli anni scorsi con il c.d. Bonus Renzi da 80 euro in busta paga, poi proseguito con il trattamento integrativo fino a 100 euro. Di conseguenza nel confronto 2021 – 2022 il vantaggio è superiore per coloro che negli anni scorsi non avevano diritto al bonus, pur a fronte di aliquote e detrazioni meno vantaggio.

————— ESEMPI citati nella Circolare N. 4/E di Agenzia delle Entrate del 18 febbraio 2022 ——————

RISPARMIO PER REDDITI DA 50.000 EURO

Anno d’imposta 2021

Irpef lorda in base agli scaglioni Irpef in vigore fino al 31 dicembre 2021:

Imposta lorda 15.320 euro (a + b + c)

15.000 x 23% 3.450 (a)

13.000 (28.000 – 15.000) x 27% 3.510 (b)

22.000 (50.000 – 28.000) x 38% 8.360 (c)

Detrazioni per lavoro dipendente 181 euro

978 x [(55.000-50.000) / 27.000)] = 181

Imposta netta 15.139 euro (d) (15.320 – 181)

Anno d’imposta 2022

Irpef lorda in base agli scaglioni Irpef in vigore dal 1° gennaio 2022:

Imposta lorda 14.400 euro (a1 + b1 + c1)

15.000 x 23% 3.450 (a1)

13.000 (28.000 – 15.000) x 25% 3.250 (b1)

22.000 (50.000 – 28.000) x 35% 7.700 (c1)

Detrazioni per lavoro dipendente 0 euro

1.910 x [(50.000-50.000) / 22.000)] = 0

In questo caso non trova applicazione neanche l’ulteriore detrazione di 65 euro prevista per i redditi complessivi da 25.001 euro a 35.000 euro.

Imposta netta 14.400 (e) (14.400 – 0)

In conclusione, nell’esempio ipotizzato, il risparmio d’imposta del contribuente nell’anno 2022 rispetto al 2021 è pari a 739 euro [d (15.139) – e (14.400)].

RISPARMIO PER REDDITI DA 30.000 EURO

Anno d’imposta 2021

Irpef lorda in base agli scaglioni Irpef in vigore fino al 31 dicembre 2021:

Imposta lorda 7.720 euro (a + b + c)

15.000 x 23% 3.450 (a)

13.000 (28.000 – 15.000) x 27% 3.510 (b)

2.000 (30.000 – 28.000) x 38% 760 (c)

Detrazioni per lavoro dipendente 906 euro

978 x [(55.000-30.000) / 27.000)] = 906

Ulteriore detrazione (ex articolo 2 del d.l. n. 3 del 2020) 1131 euro

960 + 240 x [(35.000 – 30.000) / 7.000] = 1.131

Totale detrazioni 2.037 euro

Imposta netta 5.683 euro (d)

(7.720 – 906 – 1.131)

Anno d’imposta 2022

Irpef lorda in base agli scaglioni Irpef in vigore dal 1° gennaio 2022

Imposta lorda 7.400 euro (a1 + b1 + c1)

15.000 x 23% 3.450 (a1)

13.000 (28.000 – 15.000) x 25% 3.250 (b1)

2.000 (30.000 – 28.000) x 35% 700 (c1)

Detrazioni per lavoro dipendente 1.801 euro

1.910 x [(50.000-30.000) / 22.000)] = 1.736 + 65 (ulteriore detrazione per i redditi complessivi da 25.001 a 35.000 euro) = 1.801

Imposta netta 5.599 euro (e) (7.400 – 1.801)

In conclusione, nell’esempio ipotizzato, il risparmio d’imposta del contribuente nell’anno 2022 rispetto al 2021 è pari a 84 euro [d (5.683) – e (5.599)].

Marzo 2022

Fisac CGIL Gruppo Unicredit